Deflation - Versuch einer Definition

Der Begriff Deflation bezeichnet im Allgemeinen den Verfall der Preise für Waren und Dienstleistungen. Im Gegensatz zur Inflation als Prozess der Geldentwertung beschreibt die Deflation einen Prozess der Geldaufwertung. Sinken die Preise der Güter langfristig, kann ebenfalls von einer Entwertung des Sachvermögens gesprochen werden. Jede Deflation begünstigt tendenziell die Gläubiger und benachteiligt die Schuldner. Aus Sicht der Gläubiger steigt der reale Wert von Geldforderungen während einer Deflation an. Der Schuldner muss dagegen zur Begleichung seiner Schuld real mehr für Zinszahlungen und Tilgungsraten aufwenden.

Ursachen einer Deflation

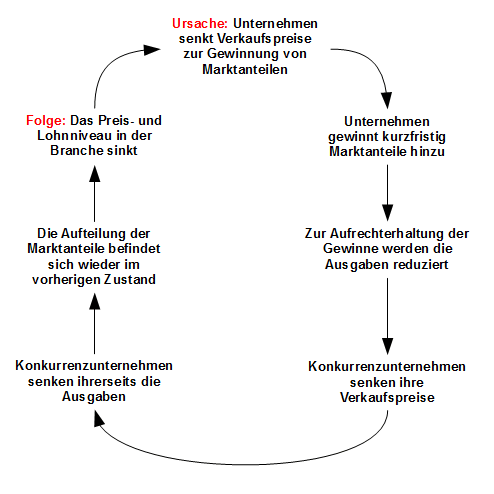

Entscheidungen auf Unternehmensseite als Ausgangspunkte einer Deflation

Gemäß der Marktmechanismen versuchen alle auf Gewinnerzielung ausgerichteten Unternehmen möglichst die eigenen Kosten zu senken. Da in den meisten Fällen die Lohnkosten einen großen Anteil an den gesamten Unternehmenskosten ausmachen, kann es sinnvoll sein die Löhne der eigenen Arbeitnehmer im Gegensatz zu den Konkurrenten zu senken. Die Wettbewerbsfähigkeit auf dem inländischen Markt würde bei diesem Szenario ansteigen, da die eigenen Produkte und Dienstleistungen zu niedrigeren Preisen auf dem Markt angeboten werden können. Um selber weiter wettbewerbsfähig zu bleiben, müssen die Marktkonkurrenten über kurz oder lang die eigenen Kosten senken und die eigenen Löhne herabsetzen. Schlussendlich wäre der Wettbewerbsvorsprung des Vorreiters dahin, aber das Lohnniveau in der jeweiligen Branche wäre gesunken. Neben der Zunahme der Wettbewerbsfähigkeit gegenüber inländischen Konkurrenten nimmt diese ebenfalls gegenüber ausländischen Anbietern zu. Gleichzeitig besteht aber die Gefahr, dass innerhalb der Volkswirtschaft eine lang anhaltende, deflationäre Entwicklung in Gang gesetzt wird.

In Deutschland sind die Maßnahmen der Unternehmen bei der Lohn- und Gehaltssenkungen gegenüber anderen Ländern zwar stark eingeschränkt, aber dennoch vorhanden. Die deutschen Arbeitnehmer konnten in den letzten 10 Jahren kein nennenswertes Plus bei den Reallöhnen verzeichnen, wodurch sich die Wettbewerbsfähigkeit gegenüber anderen großen Ländern wie besonders Frankreich verbesserte. Hierbei spielen die Reformen während der Ära Schröder sowie das speziell auf Zusammenarbeit ausgelegte Zusammenspiel zwischen Arbeitgebern, Gewerkschaften und Betriebsräte eine maßgebliche Rolle. Durch den Abbau des sozialen Netzes verstärkte sich der Konkurrenzkampf zwischen den Arbeitnehmern, wovon in erster Linie die Unternehmensseite profitierte. Weiterhin zielt die Akademisierungswelle inklusive Einführung des Bachelor- und Mastersystems darauf ab die höheren Bildungstitel zu entwerten. Da die Anzahl der auf dem Arbeitsmarkt verfügbaren Akademiker ansteigt, werden die Löhne und Gehälter in Zukunft wahrscheinlich konstant bleiben und somit real fallen.

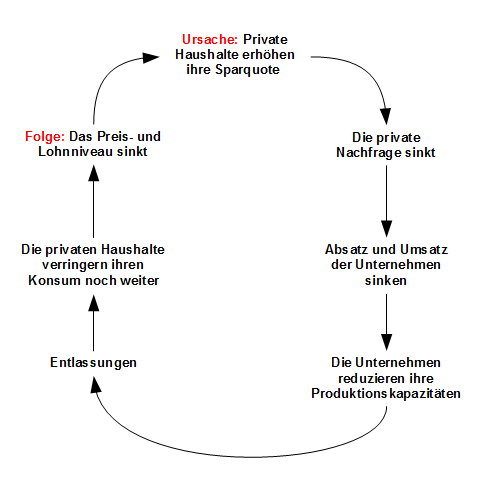

Entscheidungen der Privaten Haushalte als Ausgangspunkt einer Deflation

Neben der Unternehmerseite kann ein Anstieg der Sparquote bei den privaten Haushalten einen Deflationsprozess auslösen. Je nach individueller Lebenssituation kann das Ansparen von Vermögen sinnvoll sein. Da jegliches Ansparen gleichbedeutend mit einem Rückgang der privaten Ausgaben ist und somit der Konsum sinkt, brechen die Einnahmen der Unternehmen ein. Stagniert der Umsatz oder geht sogar zurück werden die Unternehmen ihre Produktionskapazitäten abbauen. Dies betrifft in erster Linie die personale Ausstattung und es kommt zu Entlassungen. Ein Beschäftigungsrückgang bedeutet für einzelne Haushalte Einbußen beim Einkommen und auf lange Sicht zu einer Vermögensverringerung. Gleichzeitig wird die ursprüngliche Sparquote weiterhin erhöht, da sich die Zukunftsaussichten verschlechtern. Sowohl Unternehmen als auch private Haushalte verfügen am Ende über weniger Vermögen als zu Anfang. Dieser Zusammenhang wird in der Fachliteratur als Spar-Paradoxon bezeichnet, da durch das Ansparen zwar Vermögen erhalten bzw. aufgebaut werden soll, im Endeeffekt aber vernichtet wird.

Wirtschaftspolitik eines Staates als Einflussfaktor auf die Nachfrage

Besonders während wirtschaftlicher Abschwungphasen kann eine Sparpolitik von Seiten der Regierung die Konjunktur weiter abwürgen und das Deflationsproblem verstärken. Die Ausgaben eines Staates stellen immer eine auf den Markt treffende Nachfrage nach Gütern dar. Erhöhen sich die Staatsausgaben, wird die allgemeine Nachfrage ebenfalls gesteigert. Werden die Staatsausgaben verringert, verringert sich die staatliche Nachfrage. Insgesamt kann jede Regierung auf diese Weise wichtige wirtschaftliche Impulse setzen und die negativen Begleiterscheinungen einer Rezession abmildern. Es liegt auf der Hand, dass eine zusätzliche Nachfrage von staatlicher Seite das Preisniveau konstant oder ansteigen lassen kann. Eine Deflation kann so theoretisch verhindert werden.

In der Praxis ist eine unbegrenzte Ausweitung der Staatsausgaben natürlich nicht möglich. Um das jeweilige Haushaltsbudget übersteigende Investitionen tätigen zu können, muss jeder Staat neue Schulden aufnehmen. Zu Anfang werden sich dabei die Kreditzinsen noch in Grenzen halten, doch mit zunehmenden Verschuldungsgrad werden die Gläubiger auch höhere Zinssätze für ihr verliehenes Geld verlangen. An einem gewissen Punkt wird eine Neuaufnahme von Kapital aber nicht mehr möglich sein, da mögliche Investoren schlichtweg ihr Geld nicht mehr verleihen wollen. Die Handlungsmöglichkeiten verringern sich und der Staat bzw. die eingesetzte Regierung ist schlussendlich nicht mehr handlungsfähig.

Sparpolitik als verstärkendes Element der Deflationsspirale

Weiterhin steht jede Regierung eines bereits hochverschuldeten Staates vor dem Dilemma, dass die Schulden bei einer deflationären Entwicklung real an Wert gewinnen. Für die zu leistenden Zinszahlungen muss bei Aufwertung der jeweiligen Binnenwährung ebenfalls mehr aufgewendet werden. Statt einer Ausgabensteigerung versuchen die Verantwortlichen daher eher sich einzuschränken und möglichst keine neuen Schulden aufzunehmen. Die Konjunktur wird weiter abgebremst und die Deflationsspirale kommt in Gang. Dieses Dilemma wird in der Literatur auch als Rationalitätenfalle bezeichnet, da statt einer Investitionspolitik eine nur anscheinend vernünftige Sparpolitik verfolgt wird. Das wohl bekannteste Beispiel einer solchen Sparpolitik ist die der Reichsregierung unter Reichskanzler Heinrich Brüning Anfang der 1930er Jahre. In Folge der ab 1929 einsetzenden Weltwirtschaftskrise kam es in Deutschland bis Anfang 1933 zu starken Einbrüchen bei der Wirtschaftsleistung, einem nachhaltigen Zusammenbruch des Bankensystems und Massenentlassungen mit sehr hohen Arbeitlosenzahlen. Im Gegensatz zu einem weit verbreiteten Trugschluss handelte es sich dabei aber nicht um eine Hyperinflation, sondern um eine sich selbst verstärkende Deflationsspirale. Ob die damalige Reichsregierung überhaupt die Möglichkeit hatte, anstatt der Deflationspolitik eine wirksame, staatliche Investitionsoffensive durchzuführen, ist bis heute nicht eindeutig geklärt (siehe „ Borchardt-Hypothese "). Die wirtschaftlichen und sozialen Folgen wurden durch die Politik Brünings aber verstärkt und waren eine Ursache für die im Januar 1933 erfolgte Machtübertragung an die Nationalsozialisten.

Zusätzlich zur Sparpolitik können Handelsschranken wie beispielsweise Schutzzölle eine Deflation verstärken, da die Nachfrage nach Importprodukten zurückgeht und die Preise für diese Güter einbrechen.

Technische Innovationen fördern die Deflation

Neben den beschriebenen Mechanismen kann ein technischer Entwicklungssprung eine Deflation verursachen. Durch neue Technologien kann die Produktivität bei der Herstellung von Gütern oder dem Zurverfügungstellen von Dienstleistungen so stark anwachsen, dass auf dem Markt das Angebot die Nachfrage wesentlich übersteigt. Damit verbunden ist meistens eine Reduzierung der Herstellungskosten. Geben die Unternehmen dann zur Steigerung eigener Marktanteile Preisnachlässe, sind die Preise automatisch rückläufig. Ein solches Marktverhalten kann bei den Konsumenten dazu führen, dass diese bereits künftige Preisnachlässe antizipieren und mögliche Käufe bewusst in die Zukunft verlegen. Da sich die aktuelle Nachfrage wiederum verringert, wird der Deflationsprozess unfreiwillig weiter aufrecht erhalten. Preiseinbrüche im Zuge neuer Technologien lassen sich beispielsweise bei Computerchips festmachen, die sich im Zuge der Digitalen Revolution von teuren Spezialprodukten zu günstiger Massenware entwickelten.

Negative Folgen einer Deflation

Deflatorische Lücke

Ist ein Deflationsprozess erst einmal in Gang gekommen, verringert sich die Nachfrage nach Waren und Dienstleistungen stetig. Die Unternehmen erleben einen Rückgang der Aufträge und erhöhen ihren Lagerbestand. Da im Falle der Vollbeschäftigung nicht mehr alle Produkte abgesetzt werden können, drosseln die Unternehmen ihre Produktion. Es kommt zu Kurzarbeit und schließlich zu Entlassungen. Das Preis- und Beschäftigungsniveau verringert sich so lange, bis ein neues niedrigeres Vollbeschäftigungsgleichgewicht vorhanden ist. Die Situation, in der das am Gütermarkt bestehende Gleichgewicht zu niedrig ist, um eine Vollbeschäftigung zu ermöglichen, bezeichnen die Anhänger von John Maynard Keynes als deflatorische Lücke.

Der oben beschriebene Vorgang kann sich im schlimmsten Fall über mehrere Jahre oder sogar Jahrzehnte hinziehen. Negative Beispiele sind die Ende der 1920er Jahre einsetzende Weltwirtschaftskrise – in den USA kam es erst ab 1941 wieder zu einem Aufschwung – und die bis heute andauernde Stagnation der japanischen Wirtschaft ab Mitte der 1990er Jahre. Neben der Deflation kämpften die Japaner mit einem relativ geringem Wirtschaftswachstum, hohen jährlichen Staatsdefiziten und einer stark ansteigenden Staatsverschuldung.

Debt Inflation

Besonders problematisch ist eine Deflation, wenn die betrachtete Volkswirtschaft zuvor einen steilen Aufschwung mit einer hohen Verschuldung des privaten Sektors durchlief. Da die Verschuldung während der Deflation preisbereinigt trotz Einsparungen ansteigt, müssen die Unternehmen real mehr für Zinszahlungen aufwenden und einzelne Firmen verzeichnen Verluste. Es kommt zu ersten Kreditausfällen und einzelne Banken geraten in Gefahr insolvent zu werden. Um das Bankensystem zu stabilisieren, muss der Staat einzelne Kreditinstitute mittels Kreditgewährung oder (Teil-)Verstaatlichung vor der Pleite retten. Dadurch verstärkt sich natürlich wiederum der Verschuldungsgrad des Staates. Irving Fisher prägte für diesen Prozess den Begriff der „Debt Inflation”, also übersetzt „Schulden Inflation”.

Auswirkungen der Deflation am Beispiel Japan

Beide Faktoren trafen auf die Entwicklung der japanischen Wirtschaft nach Ende des Korea-Kriegs bis Anfang der 1990er Jahre zu. Bis 1989 stieg Japan zur zweitgrößten Wirtschaftsnation der Welt auf. Japanische Autos, Unterhaltungselektronik und Speicherchips überschwemten förmlich den Weltmarkt und verdrängten zusehends Produkte der westlichen Industriestaaten. Gegenüber den USA erhöhte sich der Handelsbilanzüberschuss fast jährlich, so dass Japan zum wichtigsten Gläubiger der Amerikaner wurden. Gleichzeitig eilte der wichtigste Aktienindex, der Nikkei 225, von Rekord zu Rekord. Ende der 1980er Jahre war das japanische Unternehmen Nippon Telegraph und Telephone (NTT) mit 376 Milliarden US-Dollar mehr wert als alle an der Börse notierten Unternehmen Deutschlands. Gemessen an der Marktkapitalisierung hatten 8 der 10 größten Banken der Welt ihren Hauptsitz in Japan. Finanziert wurde die Expansion der Unternehmen und der Aufbau der Infrastruktur durch die heimischen Kreditinstitute, die ihrerseits von der hohen Sparquote der Japaner profitierten.

Der Immobilienmarkt erlebte in diesem Jahrzehnt ebenfalls einen nie gekannten Boom. Alleine das Gelände des Kaiserlichen Palastes in Tokio wurde Ende der achtziger Jahre höher bewertet als ganz Südkalifornien. Alleine im Jahr 1987 erhöhte sich der Wert aller Grundstücke in Japan stärker als das Sozialprodukt in diesem Jahr. Wäre der gesamte Immobilienbesitz in der Bevölkerung gleichverteilt, so hätte jeder Haushalt alleine durch den Wertanstieg ein höheres Einkommen erzielt als durch normale Arbeit. Dass diese Blase irgendwann platzen würde, machte sich nicht sofort bemerkbar. Die Arbeitslosenquote war 1991 und 1992 zunächst sogar noch rückläufig. Die Unternehmensgewinne begannen aber bereits zu bröckeln und verringerten sich. Schließlich geriet die japanische Wirtschaft 1992 in die Rezession. Nachdem die Bank of Japan ihren Leitzinssatz schrittweise auf 6 % erhöht hatten, senkte sie diesen Zinssatz auf 0,75 %. Abzüglich der Inflation konnten sich die japanischen Banken 1995 effektiv zum Nulltarif refinanzieren. Trotz dieser extrem lockeren Zinspolitik stieg die Anzahl der Insolvenzen von Unternehmen an. Immer mehr Geschäftsbanken mussten ihre Bilanzen revividieren und faule Kredite abschreiben.

Von 1993 bis 1994 nahm der Wert dieser ausgefallenen Kredite von 4,3 Billionen Yen auf 5,7 Billionen Yen zu. Das gesamte japanische Bankensystem geriet ins Schlingern, so dass die Banken auf breiter Front ihre Kreditvergabe. Gleichzeitig nahm der Konsum durch Privatpersonen ebenfalls ab und die Nachfrage nach Gütern verringerte sich drastisch. Um der Wirtschaft in irgendeiner Form Wachstumsimpulse zuzuführen, brachte die japanische Regierung ein gigantisches Investitionsprogramm auf den Weg. Neben dem Bau von vielen zusätzlichen und oftmals sinnlosen Straßen, leitete man 110 von 113 größeren Flüssen um und betonierte die japanischen Inseln mit Gebäuden förmlich zu. Trotz dieser Bemühungen erholte sich die japanische Wirtschaft bis heute nur auf einem sehr geringen Niveau und konnte nie wieder die Wachstumsraten der Boomjahre erreichen. Gleichzeitig verschuldete sich das Land immens. Lag der Wert der Schulden der öffentlicher Haushalte 1991 noch bei 70 % des Bruttoinlandsprodukts, erreichte dieser Wert 2006 150 %. Bezogen auf die Wirtschaftsleistung und gemessen am Bruttoinlandsprodukt hatte sich der Verschuldungsgrad also mehr als verdoppelt. Gleichzeitig nahm die (strukturelle) Arbeitslosigkeit zu und der Konsum ab.

Zusammenfassung

- Insgesamt zeigt das Beispiel der japanischen Wirtschaft, dass die Rückkehr zu hohen Wachstumsraten sehr schwierig ist.

- Eine Intervention der Notenbank mit der Senkung von Zinssätzen bringt ab einem gewissen Punkt keine Wachstumsimpulse, sondern befeuert nur die Verschuldung einer Volkswirtschaft.

- Im Falle eines nominalen Zinssatzes von Null ist eine weitere Herabsenkung schwer möglich. Diese Grenze wird auch „zero bound” genannt. Würde das Preisniveau in diesem Szenario weiter verfallen, ergäbe sich für die Wirtschaft ein positiver Realzins in Höhe der Deflationsrate. Diese würde den Prozess der Deflation weiter verschärfen und die Spirale in Gang halten.